Говорят, что если работать самой до пенсии, на жизнь не останется времени. В конце 90-х айтишники из США нашли решение проблемы — создали движение FIRE. Суть в том, чтобы откладывать с зарплаты как можно больше, а уйти на отдых раньше. Мы попробовали разобраться, как это устроено, а теперь рассказываем вам.

Смысл аббревиатуры FIRE (Financial Independence, Retire Early) — финансовая независимость и ранний выход на пенсию. Важно понимать, что это не про постоянное бездельничество, а скорее про свободу действий. Кто-то после ухода с основной работы планирует подрабатывать в интересных проектах, а кто-то — открыть свое дело или просто заниматься тем, что нравится.

Содержание

От редакции

Мы готовили этот материал в феврале, когда перспективы движения в Европе были радужнее, чем теперь. Сейчас важнее безопасность и здоровье. И если пока что откладывать на пенсию тяжело, не переживайте. Думать о будущем можно всегда, а подходящее время для накоплений еще наступит. Обязательно.

🎯 самые полезные лайфхаки в мини-формате обитают в нашем telegram. постим раз в день, коротко и по делу.

Кто становится активистом движения

В опросе участников FIRE на Реддите выяснили, что основные активисты движения — люди 24-38 лет, которые работают в сфере IT, финансов или занимаются предпринимательством. Их средний доход — 100-150 тысяч долларов в год.

Движение стало популярным среди айтишников, потому что многие хотели пойти на отдых, когда захочется, а не просиживать штаны до старости. Благо, зарплаты в IT-сфере позволяют быстро создать капитал.

Каким правилам следуют участники движения

Приверженцы FIRE не надеются на деньги от государства, а откладывают их сами, причем довольно радикальными методами.

- Максимальная экономия. Когда финансовые советники рекомендуют откладывать 10-15% ежемесячного дохода, активисты откладывают больше 50%. Некоторые стараются довести это число до 90%. Логика простая: чем больше накопишь, тем быстрее выйдешь на пенсию.

Некоторые стараются ограничивать себя по максимуму: не ходят в кафе, экономят на подарках, покупают новую одежду, когда старую носить уже нельзя. В общем, если можно на чем-то сэкономить — обязательно экономят. Другие, наоборот, просто придерживаются разумных ограничений.

- Инвестировать, чтобы опередить инфляцию. Адепты движения не хранят сэкономленные деньги под подушкой — инфляция их съест. Поэтому инвестируют в фондовый рынок и недвижимость. На фондовом рынке преимущественно выбирают ETF, они обгоняют инфляцию и относятся к среднерисковым активам.

Почему нужно делать поправку на инфляцию? Допустим, в первый год инвестор снял со счета 5 000 $, а инфляция составила 3%. Значит в следующем году придется потратить 5 150 $, чтобы жить не хуже, чем в прошлом году. Без инвестиций капитал расти не будет, а будет только уменьшаться из-за инфляции.

- Правило 4%. Чтобы инвестору хватало на 30 лет жизни без работы — со счета нужно снимать не более 4% от капитала. Тогда деньги не закончатся даже в кризисы. Это правило разработал в 1998 году Уильям Бенгем.

Например, инвестору нужно 5000 $ в год. Значит, по правилу 4% он должен накопить 125 000 $ и только после этого увольняться. Дальше за счет инвестиций капитал будет приносить дополнительные проценты, которые покроют месячные расходы инвестора.

Jobs-бот найдет работу: подключайте бота в Telegram и получайте подходящие предложения

Какие виды FIRE существуют

В США активистов делят по степени бережливости. Одни предельно экономят на всем, чтобы поскорее добиться желаемого, другие — подрабатывают после основной работы, чтобы получить дополнительный доход.

- LeanFIRE — отказ от любых ненужных трат по типу ремонта, техники, автомобиля и экономия на всем. Стратегии придерживаются люди с невысокими доходами.

- FatFIRE — человек экономит, но при этом живет в комфорте: пользуется личным автомобилем, чаще покупает одежду, ездит в отпуск. Стратегии придерживаются люди с высокими доходами.

- CoastFIRE — накопления до момента, пока нужная сумма не будет собрана. После человек продолжит работать и тратить заработанное на развлечения, а созданный капитал будет покрывать необходимые расходы.

- BaristaFIRE — активисты подрабатывают в кофейнях или магазинах, чтобы сэкономить на медицинских расходах и получать страховку.

Как рассчитать, сколько денег мне нужно

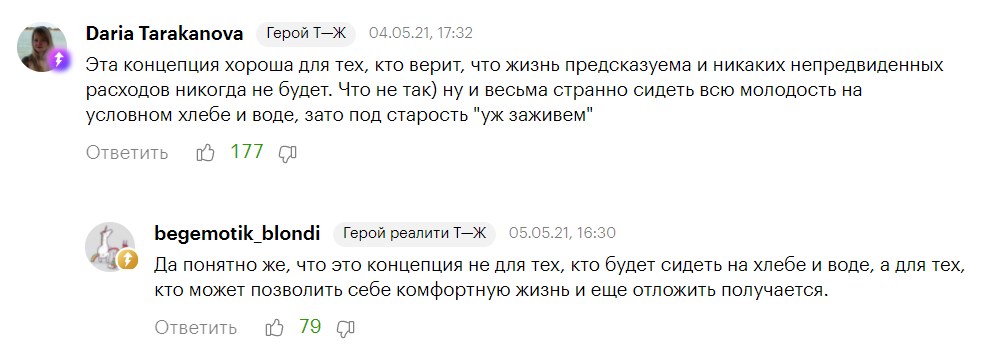

Чтобы применить правило 4%, участники FIRE используют несколько пунктов, которые помогают сформировать примерный план действий. Впрочем, точных расчетов сделать не получится, потому что жизнь непредсказуема.

Например, сейчас из-за войны в развитых странах подскочила инфляция. В США — до 7,9%, в Европе — до 5%. Это максимум за последние 40 лет. Поэтому определить, сколько денег понадобится человеку для жизни через 15 лет не получится. Но ясно одно: адепты движения не прогадают в любом случае, потому что их долларовые инвестиции по прежнему растут быстрее, чем инфляция.

- Определить возраст выхода на пенсию. Обычно это 35-40 лет. У каждого человека возраст будет меняться, потому что зависит от зарплаты и темпов, с которымы он откладывает деньги.

- Рассчитать расходы. Участники выписывают траты на коммунальные платежи, питание, проезд и другие обязательные расходы. Полученная сумма — та, на которую активист будет жить ближайшие несколько лет.

- Оформить медицинскую страховку. Это дополнительная графа расходов, которую активисты FIRE рекомендуют включать в бюджет. Если тратиться на страховку раз в год, это поможет покрыть будущие расходы, связанные с лечением.

- Постараться максимально просчитать риски. Адепты выписывают на листок все проблемы, которые могут стать препятствием для раннего ухода на отдых. Например, план действий, если начнется экономический кризис. Либо, на какую работу пойти, если с прежней уволят.

Нужная сумма для выхода на пенсию считается по формуле: сумма расходов за месяц X на 12 месяцев х 25 (это 4%).

Например:

Ивану 28 лет и он зарабатывает 2 000 $ в месяц, тратит на жизнь и откладывает по 1000 $ в месяц. Получается, что на 30 лет жизни Ване нужно 300 000 $:

1 000 $ х 12 месяцев х 25 лет = 300 000 $

Если продолжать откладывать по 1 000$ в месяц, нужная сумма накопится за 25 лет. А если на 20% ограничить траты и копить по 1 200 $ — за 21 год, то есть на 4 года раньше.

Такая вот арифметика.

За что критикуют FIRE

Пока что у движения противников больше, чем участников.

Большинство критиков видят у FIRE три основных проблемы:

- Движение — для богатых. Многим не нравится, что нужно откладывать большую часть доходов. Одним людям это удается проще, чем другим. Например, человеку с зарплатой 2000 $ проще отложить половину доходов, чем тому, кто получает всего 400 $.

- Нет статистики. Направление стало популярным в последние 10-15 лет. Поэтому судить, как сейчас живут молодые пенсионеры сложно: прошло ещё мало времени, все прогнозы пока что на бумаге. Но успешные кейсы уже есть — читайте их в мини-историях о жизни адептов FIRE.

- Жизнь дольше, чем пенсия. Это, наверное, главная проблема. Если перестать работать в 35-40 лет, деньги закончатся уже к 65-70 годам — в теории, человек может прожить намного дольше. Но уже не получится поддерживать прежний уровень жизни. Выход один: работать или подрабатывать после выхода на пенсию.

TL;DR

Мир, как оказалось, не такой уж стабильный. Едва ли кому-то из тех, кто придумал идею FIRE, могло прийти в голову, что через 20 лет, в самом сердце Европы начнется жуткая война. И что миллионам людей придется срываться с места в поисках безопасности и нового дома.

Инвестиции, экономия и ранняя пенсия — прекрасно. Но просчитать все риски невозможно, они остаются всегда. И не виртуальные, а реальные.

Почитать bubble в микро- и даже наноформате можно в instagram. подключайтесь 🤳